L’inflation est temporaire, et 2022 s’annonce prometteuse pour les obligations d’entreprises des marchés développés

Publié le 08.12.2021 HNEC

- La plupart des analystes restent convaincus que l’inflation est temporaire, ce qui est de bon augure pour les obligations des marchés développés en 2022.

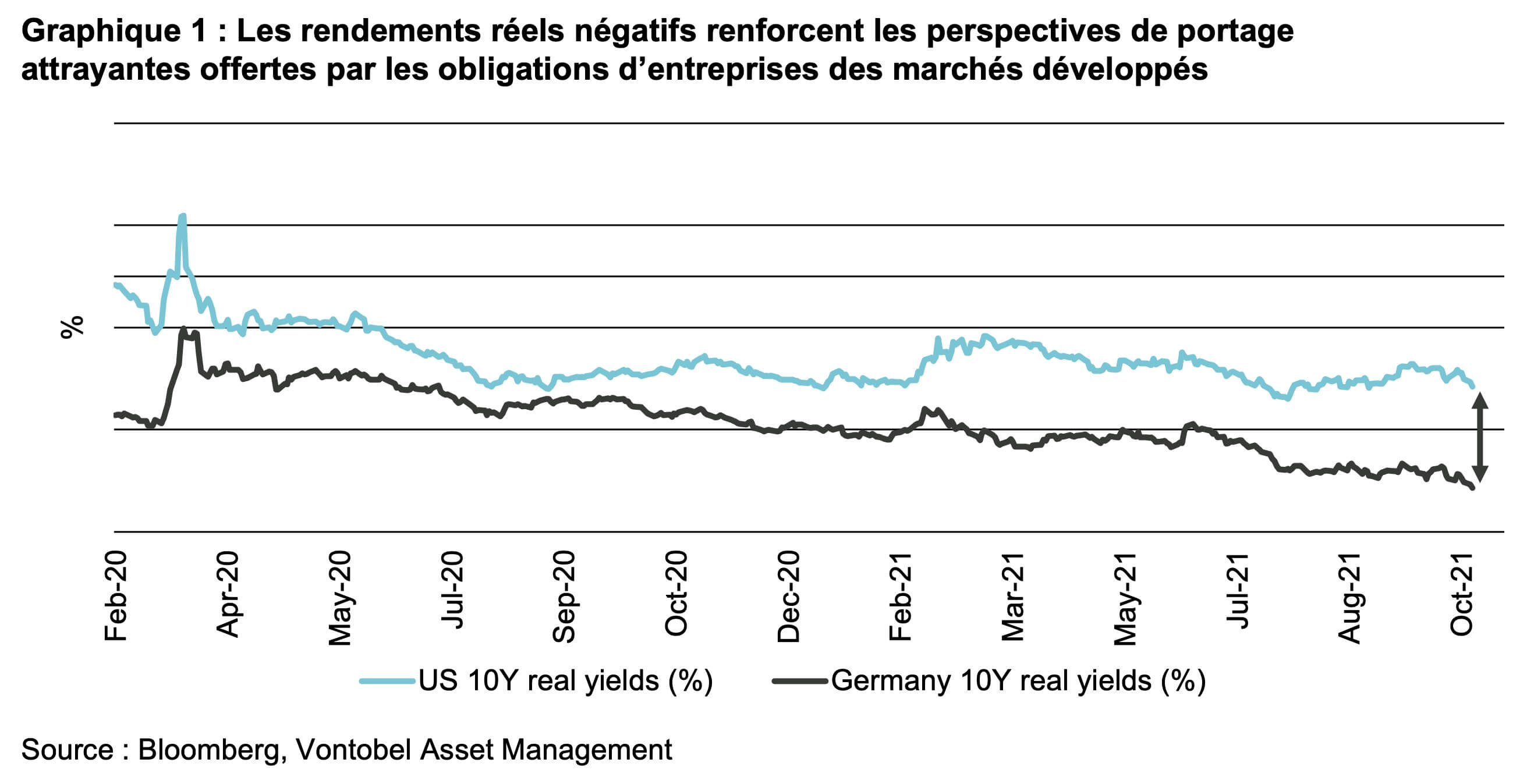

- Dans la mesure où les rendements réels vont vraisemblablement rester négatifs (voir graphique 1), la chasse aux rendements devrait se poursuivre.

- Les banques centrales restent enclines à acheter d’importants volumes d’actifs, ce qui nous laisse à penser que la Fed s’oriente vers un tapering « light ».

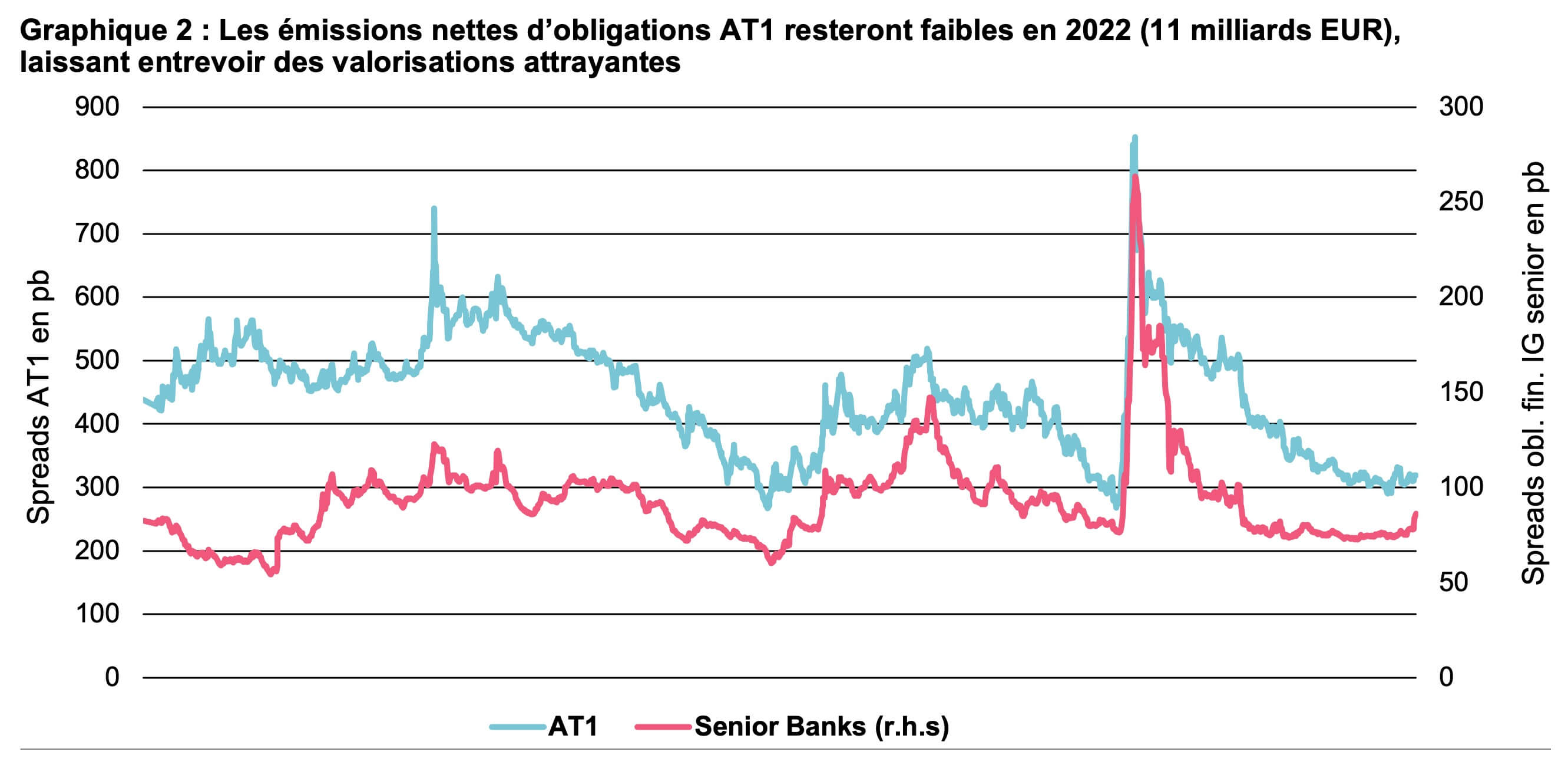

- L’offre d’obligations d’entreprises devrait rester soutenue sur les marchés développés en 2022, notamment sur les segments des obligations bancaires AT1 et des obligations subordonnées du secteur de l’assurance (voir graphique 2).

- La poursuite de la reprise et les faibles taux de défaut attendus en 2022 (1,9% au niveau mondial selon les prévisions) laissent augurer de belles performances pour les obligations hybrides d’entreprises industrielles et les titres notés BB affichant de solides fondamentaux.

- La BCE achète toujours des emprunts des pays périphériques lors des périodes de tension, ce qui va également bénéficier aux entreprises phares dans ces pays.

À l’approche de la nouvelle année, la plupart des analystes restent convaincus que l’inflation est temporaire. C’est une considération clé, qui est à la base de nos prévisions optimistes concernant les obligations d’entreprises des pays développés.

Selon nous, les pressions pesant actuellement sur les prévisions d’inflation devraient s’atténuer fin 2021 et début 2022, ce qui devrait inciter les banques centrales les plus importantes pour les marchés financiers, à savoir la Réserve fédérale américaine, la Banque centrale européenne et, dans une certaine mesure, la Banque du Japon, à continuer de faire preuve de patience en matière de hausse des taux d’intérêt, dès lors qu’elles sont convaincues que la poussée inflationniste est temporaire.

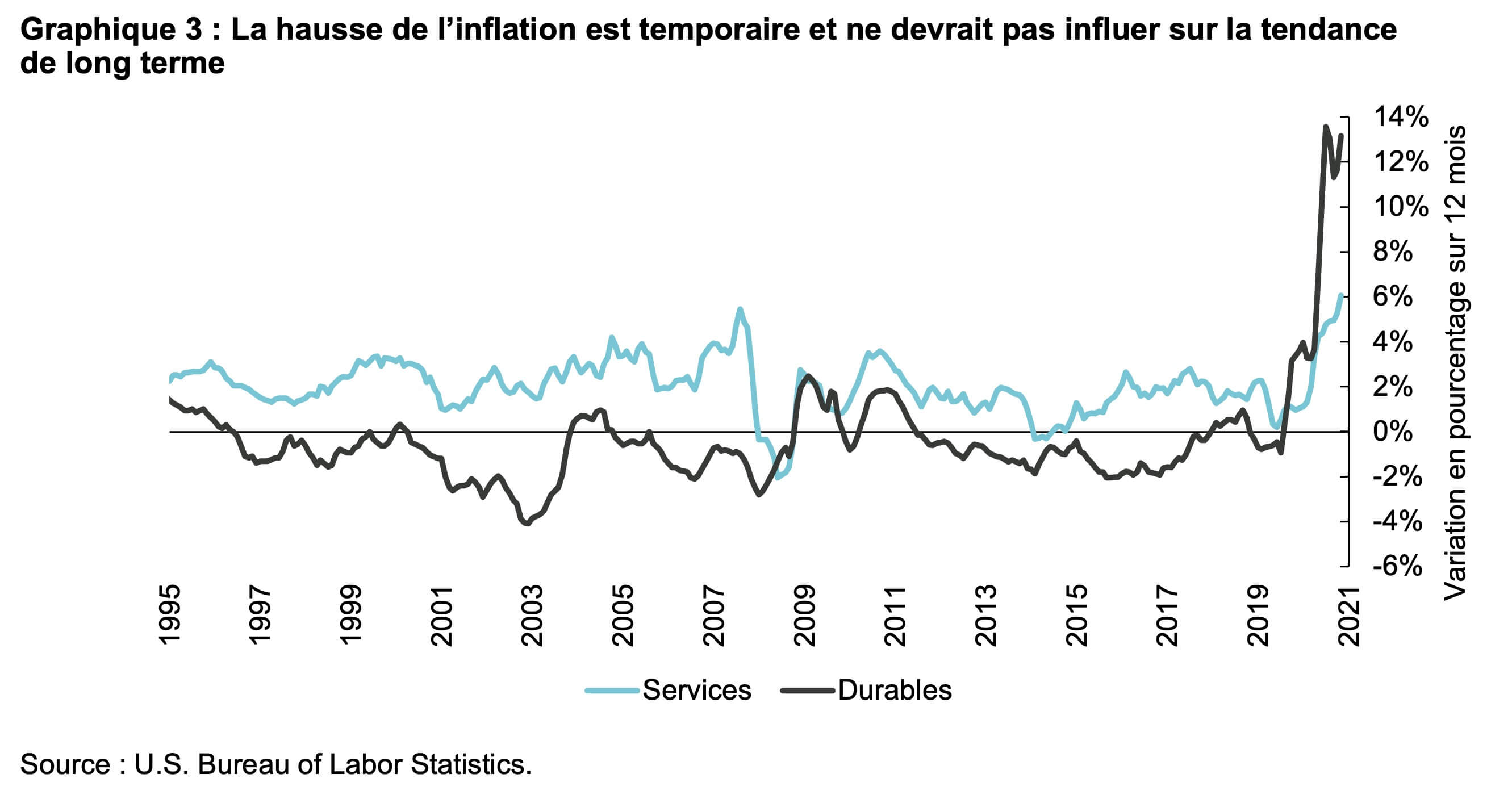

Nous avons été il faut bien dire surpris devant la volonté du président Jerome Powell de décrire aussi précisément le caractère « temporaire » de la hausse de l’inflation lors de la dernière conférence de presse du FOMC. Il apparaît en effet que, pour la Fed, « temporaire » ne signifie PAS à court terme et qu’elle se préoccupe plus de savoir quel impact la hausse temporaire de l’inflation est susceptible d’avoir sur le régime en place depuis autant d’années (voir graphique 3) que de la durée de la hausse. En outre, Jerome Powell a affirmé à maintes reprises que, selon lui, « une réaction prématurée pourrait être plus néfaste que bénéfique, en particulier à un moment où les taux directeurs sont très proches de leur plancher, sachant qu’une hausse des taux en réponse à des facteurs somme toute temporaires produirait ses principaux effets alors que le besoin ne s’en ferait plus sentir ». Face à cela, nous ne pouvons que penser que la hausse actuelle est bel et bien temporaire, au vu notamment des considérations suivantes :

Vers un repli de l’inflation en Asie

Certes, l’inflation est une préoccupation de premier plan pour les investisseurs, mais l’inflation globale est moins alarmante en Asie, où elle se replie, ce qui va soutenir les perspectives d’inflation globale dans les pays développés à court terme. En effet, la dynamique commerciale asiatique est appelée à ralentir, ce qui favorisera une baisse de l’inflation, à la fois en Asie et dans les pays développés. Les exportations asiatiques ont connu une très forte croissance alors que les économies développées étaient encore paralysées par les mesures de confinement ou sortaient lentement de la crise sanitaire. Cependant, une fois que les économies et les activités manufacturières ont redémarré aux Etats-Unis et en Europe, les commandes à destination de l’Asie ont commencé à diminuer, et on peut s’attendre à ce que cette tendance se poursuive. On observe par ailleurs un recentrage de la demande sur les services, ce qui contribuera également à réduire la demande pour les biens qui ont suscité d’importants besoins durant la pandémie – une enquête de HSBC Research fait par exemple apparaître qu’une deuxième télévision ou un deuxième ordinateur portable ne sont plus jugés nécessaires désormais. Tous ces facteurs devraient favoriser une poursuite de la baisse des commandes d’exportation à destination des pays asiatiques et contribuer à un ralentissement de la dynamique commerciale en Asie, de sorte que les goulets d’étranglement devraient se résorber rapidement, très probablement au deuxième trimestre 2022, voire plus tôt. Par ricochet, les pressions sur les prix à l’exportation devraient commencer à diminuer, entraînant un impact positif sur l’inflation et les prévisions d’inflation de part et d’autre de l’Atlantique : Goldman Sachs s’attend par exemple à voir l’inflation globale reculer fortement aux États-Unis, pour s’établir aux alentours de 2% d’ici décembre 2022.

En outre, passés les premiers mois de 2022, nous devrions également assister, du fait de la baisse de régime de l’Asie, à un ralentissement plus traditionnel de la croissance dans les pays développés, dans la mesure où les économies auront redémarré, l’épargne aura fortement diminué et le cycle des stocks sera pratiquement arrivé à son terme, entraînant un retour de la croissance vers les niveaux plus normaux d’avant la pandémie, aux alentours de 1,75% fin 2022. Cela devrait en outre coïncider avec une période de plein emploi aux Etats-Unis selon Jerome Powell, qui a déclaré à Jackson Hole que « le FAIT (Flexible Average Inflation Targeting) est bien adapté à l’environnement actuel et devrait permettre de maintenir la fourchette cible des taux des fonds fédéraux à son niveau actuel jusqu’à ce que les conditions économiques permettent le plein emploi, et jusqu’à ce que l’inflation atteigne 2% et puisse se maintenir légèrement au-dessus de 2% pendant un certain temps ». Comme nous l’avons dit plus haut, ces conditions devraient se mettre en place à partir de fin 2022, une fois que l’inflation aura fortement baissé, et nous restons convaincus que la Fed ne cédera pas à la précipitation, du moins qu’elle ne relèvera pas ses taux avant le deuxième semestre 2023, afin de s’assurer que son objectif d’une inflation légèrement supérieure à 2% soit maintenu pendant un moment (en gardant à l’esprit que dans le contexte du FAIT, l’inflation peut tout autant être supérieure qu’inférieure à cet objectif en période d’instabilité).

L’Europe déploie les grands moyens, tandis que les Etats-Unis s’orientent vers un tapering « light »

Si la Fed est déterminée à réduire progressivement ses achats d’actifs, on semble s’orienter vers un tapering « light », dans la mesure où les réinvestissements devraient rester très importants pendant un long longtemps, sachant que le bilan de la Fed a plus que doublé depuis le début de la pandémie, pour atteindre plus de 8.000 milliards USD actuellement. Nous anticipons par ailleurs une forte baisse du déficit budgétaire américain en 2022, de sorte que les besoins de financement par emprunt de la dette publique devraient être considérablement réduits. Les nouvelles dépenses de 550 milliards USD prévues par le plan d’infrastructures bipartisan seront semble-t-il financées en partie par les fonds non utilisés dans le cadre des mesures de soutien face au Covid, mais aussi par des partenariats public-privé et des fonds d’infrastructures renouvelables, ce sur une période d’au moins cinq ans. Une étude de Wells Fargo indique que dès ce mois-ci, les émissions de bons du Trésor devraient être réduites de 5 à 6 milliards USD en moyenne par mois, au moins jusqu’à fin 2022, au regard de quoi la réduction des achats d’obligations annoncée ce mois-ci par le département du Trésor fait pâle figure.

S’agissant de la politique monétaire européenne, le Conseil des gouverneurs devrait annoncer en décembre l’arrêt du programme d’achats d’urgence face à la pandémie (PEPP), probablement en mars prochain. Cependant, la BCE devrait déployer à la place un nouveau programme d’achat d’actifs (APP), qui devrait être flexible et étendu aux obligations d’entreprises, et dont l’enveloppe sera vraisemblablement supérieure aux fonds non utilisés dans le cadre du PEPP et de l’APP en cours (qui s’élèvent au total à environ 500 milliards EUR actuellement). Ainsi, la BCE aura fait tout son possible pour s’assurer que les spreads périphériques restent stables, sachant qu’elle a toujours préféré acheter des emprunts des pays périphériques lors des périodes de tension. Ce nouveau programme, conjugué au départ prochain de Jens Weidmann, devrait être perçu comme un signal accommodant par les marchés obligataires de la zone euro, et permettre dans le même temps à la BCE d’inclure davantage d’obligations vertes dans son portefeuille. Une telle flexibilité devrait favoriser de nouveaux achats d’obligations d’entreprises, en plus des 20 milliards EUR qui seront réinvestis l’an prochain.

Des perspectives de portage stables en 2022

A moins que l’économie mondiale ne ralentisse fortement et que l’inflation ne reste durablement supérieure aux prévisions (telles qu’exposées plus haut), nous entrevoyons un environnement positif et des perspectives de portage stables pour les obligations d’entreprises des marchés développés en 2022 – assorties d’une volatilité modérée des spreads et de rendements totaux positifs – dans la mesure où les taux d’intérêt sont appelés à rester bas pendant une période prolongée (et où les rendements réels restent négatifs).

Wealth Management – gestion active de votre fortune

Vous nous confiez la gestion de votre fortune et profitez de nos compétences étendues en matière de placement.

Vontobel Volt® - votre app pour les investissements thématiques

Sélectionnez jusqu'à 14 megatrends en fonction de vos convictions et profitez de notre expertise de plus de 90 ans en matière d'investissement – pour une gestion active et à risques contrôlés par nos experts.

derinet – pour vous accompagner dans le monde des produits structurés

derinet vous aidera à trouver votre chemin dans le monde des produits structurés. Découvrez notre gamme complète de produits.

Avertissement juridique

La présente publication a été élaborée par Banque Vontobel SA, Zurich (Vontobel). Ce document ne s’adresse aucunement aux personnes qui, en raison de leur nationalité ou de leur lieu de résidence, ne sont pas autorisées à avoir accès à de telles informations en vertu de la législation locale en vigueur. Cette publication est un support marketing fourni uniquement à titre d’information. Elle ne tient pas compte de besoins individuels, d’objectifs d’investissement ni de situations financières. La présente publication ne constitue en aucune manière une offre, une proposition ou une recommandation de recourir au service Vontobel qu’elle présente, d’acheter ou de vendre des titres ou tout autre instrument financier, ou de prendre part à une stratégie d’investissement. Les dépenses d’investissement dans des produits et marchés financiers comportent divers risques (tels que les risques du marché, de change ou de liquidité, par exemple). Avant de prendre une décision d’investissement, les investisseurs devraient consulter leur conseiller financier ou fiscal concernant les risques associés à l’investissement au regard de leur situation personnelle. Le contenu, l’étendue et les prix des produits et services décrits dans la présente publication sont régis exclusivement par l’accord conclu avec l’investisseur individuel.

Les informations et/ou documents proposés sur ce site Internet constituent un support publicitaire au sens de l’article 68 de la LSFin suisse, et servent uniquement à des fins d’information. Nous vous fournirons volontiers, gratuitement et sur simple demande, des documents supplémentaires sur les produits financiers susmentionnés, tels que le prospectus ou la fiche d’information de base. Les produits, les services, les informations et/ou les documents proposés sur ce site Internet peuvent ne pas être accessibles aux personnes domiciliées dans certains pays. Veuillez tenir compte des restrictions de vente en vigueur pour les produits et les services correspondants.

© Vontobel Holding AG 2021. Tous droits réservés.