- Startseite

- Insights

- Kadervorsorge: Das Überobligatorium optimieren

Kadervorsorge, 1e-Plan & Co.: Das Überobligatorium optimieren

Aktualisiert am 01.06.2025 MESZ

Publiziert am 11.03.2024 MEZ

Wie Kader, Unternehmer und Selbstständigerwerbende in der Schweiz ihre Möglichkeiten ausschöpfen

Mitarbeitende mit höherem Einkommen möchten häufig so viel wie möglich in ihre berufliche Vorsorge einzahlen. Sie sparen dadurch Steuern und verbessern ihre Altersvorsorge. Eine Vielzahl von Unternehmen implementieren aus diesem Grund für ihre leitenden Angestellten einen Kadervorsorgeplan. Diese Vorsorgepläne nutzen die gesetzlich erlaubten Möglichkeiten allerdings oft nicht aus.

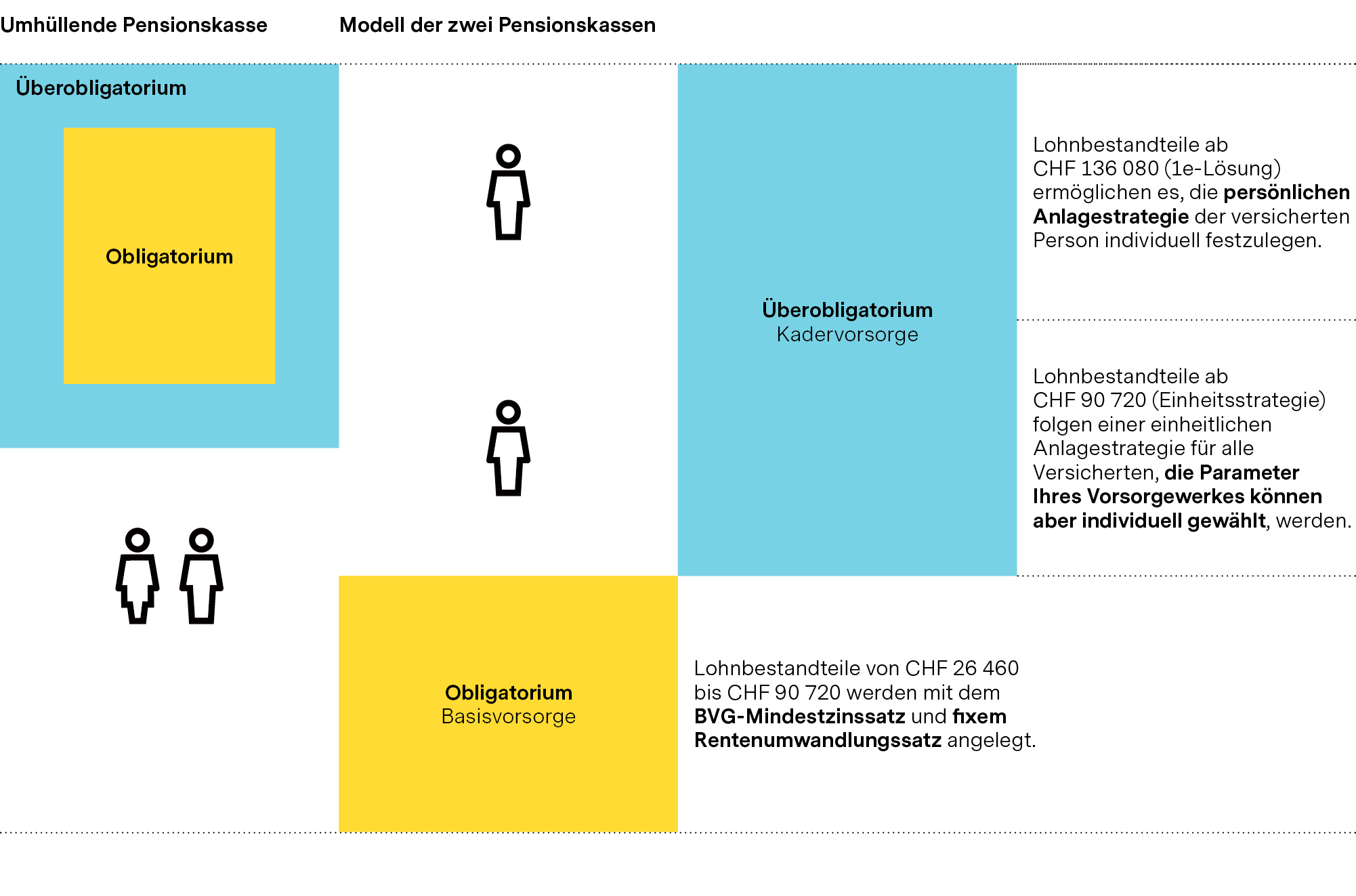

Was viele nicht wissen: Im überobligatorischen Bereich der zweiten Säule verfügen Unternehmerinnen und Unternehmer, Kadermitglieder oder Selbstständigerwerbende über eine Vielzahl von Möglichkeiten. Indem Sie Basis- und Kadervorsorge trennen, lässt sich zum Beispiel vermeiden, dass Sie überhöhte Rentenversprechen in der obligatorischen beruflichen Vorsorge quersubventionieren.

Warum es sinnvoll ist, den überobligatorischen Teil zu trennen

Eine Pensionskasse mit umhüllendem Modell richtet sich nicht nach den Bedürfnissen ihrer Versicherten, sondern muss den hohen Verpflichtungen auf kurze Sicht gerecht werden. Das heisst: Leistungsversprechen geraten in Konflikt zu Mindestverzinsung und Umwandlungssatz. Ein zu hoher Umwandlungssatz im Obligatorium verleitet umhüllende Pensionskassen dazu, im Überobligatorium einen tendenziell zu tiefen Umwandlungssatz zu definieren, was wiederum die Quersubventionierung fördert.

Immer häufiger werden deshalb die obligatorische und überobligatorische Vorsorge voneinander getrennt und in zwei verschiedenen Vorsorgelösungen abgedeckt. Dies bietet die Möglichkeit, die einzelnen Lösungen besser auf die verschiedenen Bedürfnisse anzupassen. Zudem reduziert sich die Quersubventionierung so weit wie möglich.

Quelle: Vontobel. Die Kadervorsorge bietet die Möglichkeit, Vorsorgeziele individueller zu erreichen.

Ein Beispiel für die Vorteile eines Kaderplans

In einem 1e-Kaderplan dürfen die jährlichen Sparprämien bis zu 25 Prozent des versicherten Jahreslohnes betragen, wobei ein Lohn von maximal CHF 907’200 berücksichtigt wird. Ein Unternehmen darf für jede Mitarbeiterkategorie bis zu drei Vorsorgepläne mit unterschiedlich hohen Sparbeiträgen anbieten. So können die Vorsorgenehmer selbst entscheiden, ob sie zum Beispiel 15, 20 oder 25 Prozent des versicherten Lohns einzahlen möchten. Die Arbeitgeberbeiträge müssen in allen drei Plänen gleich hoch sein.

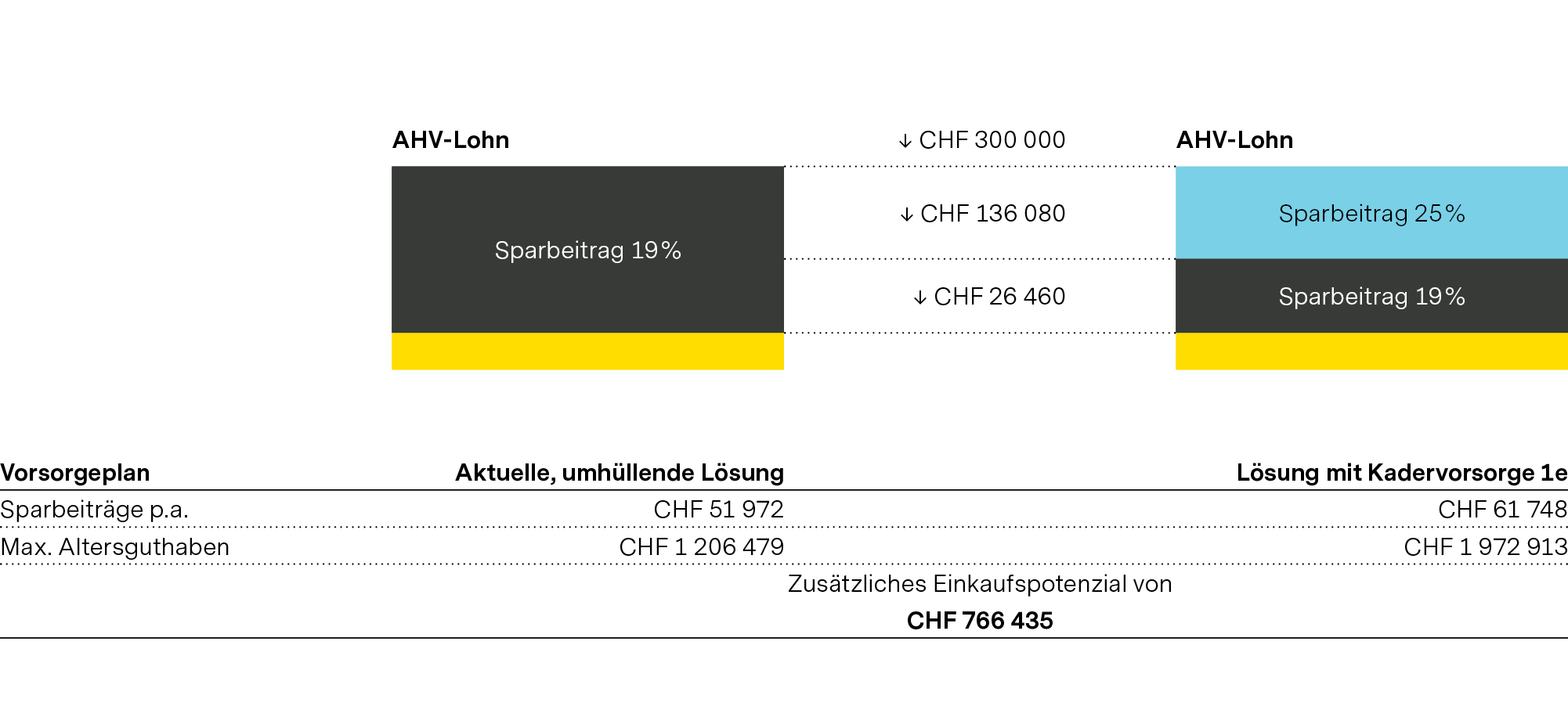

Folgendes Beispiel zeigt das Optimierungspotenzial auf:

Ein selbstständiger Anwalt, 55 Jahre alt, AHV-Lohn CHF 300’000

Quelle: Vontobel. Hier zahlt sich ein Kaderplan aus: Höhere jährliche Sparbeitrage und höhere freiwillige Einkäufe.

Quelle: Vontobel. Hier zahlt sich ein Kaderplan aus: Höhere jährliche Sparbeitrage und höhere freiwillige Einkäufe.

Ein 55-jähriger Anwalt verdient CHF 300’000 pro Jahr. Der aktuelle Vorsorgeplan versichert den koordinierten Jahreslohn, der Sparanteil beträgt 19 Prozent. Der Lohnanteil zwischen CHF 26’460 (Koordinationsabzug) und CHF 136’080 wird versichert wie bisher. Neu wird beim Lohnanteil ab CHF 136’080 die Sparprämie auf das gesetzliche Maximum von 25 Prozent erhöht. Dadurch steigen die jährlichen Sparbeiträge des Anwalts von CHF 51’972 auf CHF 61’748 pro Jahr. Die zusätzlichen Sparprämien senken sein steuerbares Einkommen und mit dem Ausbau der Vorsorgeleistungen erhöht sich auch sein Potenzial für freiwillige Einkäufe. Der Anwalt kann nun zusätzlich rund 766’000 Franken mehr als bisher in die 2. Säule einzahlen und diesen Betrag über mehrere Jahre verteilt vom steuerbaren Einkommen abziehen.

Der zweite grosse Vorteil: eine individuelle Anlagestrategie

Neben massgeschneiderten Vorsorgeplänen ermöglichen 1e-Lösungen auch, dass alle Vorsorgenehmer ihre individuelle Anlagestrategie verfolgen können. Versicherte jeder Pensionskasse unterscheiden sich hinsichtlich ihrer Risikofähigkeit und Risikobereitschaft. In der umhüllenden Pensionskassenlösung gilt, was bei Schuhen oder Kleidern unvorstellbar ist: «One size fits all.» Alle Versicherten befinden sich in ein und demselben «Topf» und sind gezwungen, ihr Vorsorgekapital nach einer standardisierten Strategie anlegen zu lassen. Bei der Kadervorsorge hingegen können die Versicherten dank unterschiedlicher Anlagestrategien flexibel auf die persönlichen Bedürfnisse und die derzeitigen Kapitalmarktverhältnisse eingehen.

Fazit: Warum sich eine Kaderlösung oft lohnt

Pensionskassen müssen die Veranlagung der Aktiven ihrer strukturellen Risikofähigkeit anpassen. Deshalb können sie in der Regel nur mit sehr moderaten Aktienquoten investieren. Zudem landen die erwirtschafteten Erträge nur teilweise bei den Versicherten, da diese für die Anpassung technischer Grundlagen und zum Äufnen von Wertschwankungsreserven verwendet werden. Eine individuelle, der eigenen Risikofähigkeit angepasste Anlagestrategie ergibt vor diesem Hintergrund somit noch mehr Sinn und macht 1e-Kadervorsorgelösungen zusätzlich attraktiv.

Somit können Sie demografische Herausforderungen und das erwähnte Problem der Quersubventionierung weitgehend eliminieren. In jedem Fall helfen die modernen Lösungen in der beruflichen Vorsorge, das Alterskapital mit dem freien Vermögen zu koordinieren und eine vorteilhafte Gesamt-Vermögensallokation zu erzielen.

Systematisch und langfristig planen

Ab einem bestimmten Einkommen können Sie, wenn Sie Ihre Kadervorsorge systematisch und langfristig planen, ein beträchtliches Alterskapital steuerprivilegiert ansparen. Zusätzlich profitieren Sie von einer individuellen Anlagestrategie. Aber auch später, beim Bezug der Vorsorgegelder, haben Sie verschiedene Optimierungsmöglichkeiten.

Darum lohnt es sich, wenn Sie Ihre Vorsorge frühzeitig angehen. Unsere Spezialistinnen und Spezialisten helfen Ihnen gerne dabei, die für Sie besten Lösungen zu finden und den Ruhestand vorzubereiten. Kontaktieren Sie uns für ein unverbindliches Erstgespräch.

Aktualisiert am 01.06.2025 MESZ

Publiziert am 11.03.2024 MEZ

ÜBER DIE AUTOREN

Weitere Artikel anzeigen

Weitere Artikel anzeigenAlexander Spillmann

Senior Pension Solutions Specialist