Reddito fisso 2022: politica, economia e mercati devono convergere

Pubblicato il 15.12.2021 TEC

È di nuovo giunto il momento in cui ci viene chiesto di prevedere cosa accadrà nei mercati obbligazionari l’anno prossimo. Le ultime due settimane sono state frenetiche perché abbiamo cercato di stilare un elenco di tutti gli ostacoli che il mercato dovrà affrontare in quello che prevediamo sarà un 2022 molto più impegnativo rispetto all'anno in cui siamo entrati 12 mesi fa. Leggendo le nostre previsioni dello scorso anno, la nostra scorecard è piuttosto buona, anche se penso che il team sia stato contento del fatto che gli spread creditizi si siano leggermente allargati nella seconda metà del 2021, concedendoci un po' più di rendimento in vista dei prossimi 12 mesi.

Come noi, immagino che quasi tutti gli investitori si stiano grattando la testa, svolgendo ricerche approfondite nel tentativo di capire come preservare i guadagni realizzati finora in questo ciclo che evolve con una incredibile rapidità. Così tante news negative in una sola volta possono pesare sul mercato a breve termine e privarci della nostra tanto auspicata “ripresa di Natale”, ma almeno le notizie ci sono e possiamo quindi cercare di affrontare le questioni reali a cui andremo incontro.

Prima di addentrarci in queste questioni e magari deprimerci ulteriormente, più avanti in questo articolo spiegherò come riteniamo che sia meglio tenere la rotta in questi mercati. Crediamo che esista una strategia che possa evitare gran parte delle insidie sfruttando i fondamentali ancora solidi e che dovrebbe fornire la ricetta giusta per conseguire nel 2022 alcuni ragionevoli risultati di tipo analogo al reddito fisso.

La politica, l'economia e i mercati devono convergere

Stiamo vivendo una disconnessione tra politica monetaria, economia e mercati che a nostro avviso difficilmente resisterà ancora a lungo. Le banche centrali continuano ad adottare politiche di inizio ciclo, le principali economie del mondo presentano sostanzialmente caratteristiche di metà ciclo e le valutazioni in molte aree del mercato sembrano decisamente quelle di fine ciclo. A nostro avviso, questi tre elementi devono convergere e lo faranno nel 2022, il che significa che la bassa volatilità di cui abbiamo goduto per la maggior parte del 2021 è destinata a concludersi. Il modo esatto in cui convergeranno determinerà il livello di volatilità che dovremo sopportare; tuttavia, a meno che un grave errore politico non provochi una fine anticipata di questo ciclo, riteniamo che questo contesto dovrebbe essere considerato come un calo nel corso del ciclo di cui gli investitori possono trarre vantaggio, proprio come le molte opportunità di acquisto che si sono presentate nell'ultimo ciclo.

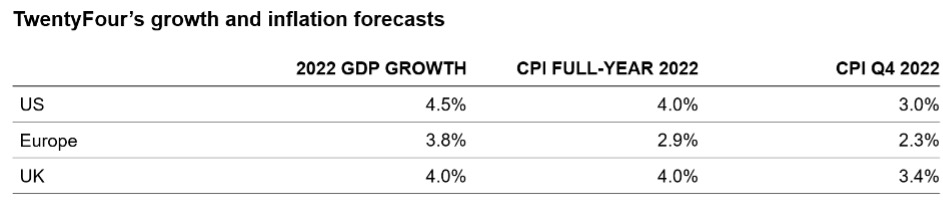

In base alla nostra visione macroeconomica, la crescita rallenterà, pur restando tranquillamente al di sopra delle medie storiche. Prevediamo che alla fine del 1° trimestre l'inflazione toccherà il picco e anche se una parte di essa sarà transitoria, a nostro parere in parte sarà persistente e tenace a un livello significativamente superiore agli obiettivi della maggior parte delle banche centrali. Gli shock di supply chain che hanno colpito molti settori negli ultimi mesi probabilmente si allenteranno leggermente, ma di nuovo riteniamo che continueranno a caratterizzare tutto il 2022 mettendo alla prova la capacità delle società di proteggere i propri margini e potrebbero essere tra i fattori che determineranno quali di esse saranno le vincitrici e quali le perdenti del prossimo anno.

Fonte: TwentyFour, novembre 2021

L'altra minaccia che vale la pena sottolineare è la possibilità di un errore politico, in particolare da parte della Fed. La nostra preoccupazione non è quella di un’inflazione in costante aumento, poiché è chiaro che nel sistema c’è già un’inflazione sufficientemente persistente da far allarmare la Fed. Ci preoccupa piuttosto il fatto che la Fed sia disposta a sacrificare un po' di inflazione extra in cambio della creazione di posti di lavoro, nel tentativo di adempiere al secondo pilastro del suo duplice mandato, ossia la piena occupazione. Essenzialmente temiamo che la piena occupazione sia molto più vicina di quanto la Fed preveda. A questa visione contribuisce in particolare il tasso di partecipazione al mercato del lavoro negli Stati Uniti, che si sta rivelando molto persistente; si aggira infatti intorno al 61,6% e potrebbe non riprendere vigore nell'immediato poiché molti lavoratori potrebbero aver lasciato la forza lavoro in modo permanente come conseguenza diretta di una scelta di stile di vita post-pandemica. Nell'ultimo ciclo il tasso di disoccupazione è sceso al 3,6% e senza creare un'inflazione salariale significativa, ma in passato si è generalmente ritenuto che la piena occupazione fosse intorno al 4%, una percentuale che potrebbe essere raggiunta entro la fine del primo trimestre del 2022 se il tasso di partecipazione resta invariato.

La Fed definirà transitorio il tasso di partecipazione? O sarà costretta ad agire più rapidamente non appena i suoi obiettivi saranno stati raggiunti? Una Fed costretta a un inasprimento monetario più aggressivo non sarebbe un bene per gli asset rischiosi. Per contro, tuttavia, se il tasso di partecipazione concederà alla Fed più tempo per una pausa, a nostro avviso sarebbe vantaggioso. Secondo la stessa logica, il divario tra la fine del tapering e il primo rialzo dei tassi della Fed sarà considerato come un potenziale indicatore di un errore politico. Un divario stretto potrebbe essere visto come una Feb ancora una volta “behind the curve”, un possibile fattore negativo per gli asset di rischio.

In breve, la Fed ha una linea molto sottile da percorrere e le probabilità che il mercato non gradisca le sue azioni sono piuttosto alte. Ciò premesso, non crediamo che questo tipo di errore sia sufficiente a porre fine al ciclo prematuramente, ma produrrebbe certamente volatilità, il che a potrebbe rivelarsi un'opportunità per migliorare i portafogli entro la prima metà dell'anno. In questo scenario i tre elementi divergenti che ho menzionato all’inizio convergerebbero verso un equilibrio più sano, dando al mercato la possibilità di riprendersi.

Questo ci porta a illustrare più in dettaglio le nostre prospettive, iniziando come al solito dallo sviluppo delle curve dei rendimenti dei titoli di Stato nei mercati principali, a partire dalla politica dei tassi.

Gli Stati Uniti e la Fed

Il programma di QE della Fed, che prevede USD 80 mld in Treasury e USD 40 mld in acquisti mensili di titoli garantiti da ipoteca (MBS), è già in fase di riduzione, con USD 10 mld in meno di Treasury e USD 5 mld in meno di MBS ogni mese. A nostro avviso, a oggi la Fed avrebbe già dovuto concludere il tapering, mentre invece ha appena iniziato e inoltre a un ritmo molto lento, per cui impiegherà probabilmente altre sette riunioni di politica monetaria per completarlo. Considerato il nostro timore che la Fed rimanga indietro, riteniamo che il ritmo del tapering sarà aumentato in occasione della riunione del 15 dicembre e sarà completato alla riunione di marzo, dando in tal modo alla Fed la necessaria flessibilità per operare un rialzo più rapido dei tassi nel caso in cui il tasso di disoccupazione cali piu’ rapidamente.

Vorremmo osservare un divario tra il tapering e il primo rialzo dei tassi; secondo il nostro scenario di base, il primo aumento sarà operato a settembre, sebbene la fine degli acquisti di asset a marzo lasci aperta la possibilità di un rialzo già a giugno, se necessario. Ci aspettiamo che il primo rialzo di settembre sia seguito da un secondo prima della fine dell'anno, portando il limite superiore del tasso sui Fed Fund allo 0,75%.

Una Fed in modalità di inasprimento monetario solitamente indica una pressione al rialzo sulla curva dei rendimenti e il prossimo anno non dovrebbe fare eccezione, con le problematiche relative alla persistenza dell'inflazione che indicano che una serie di rialzi sarà scontata. Di conseguenza sarà molto difficile osservare un rendimento del Treasury decennale al di sotto del 2% entro la fine del 2022 (la nostra previsione centrale è del 2,10%), il che significa un altro anno di perdite per l'asset privo di rischio di riferimento mondiale. Chiaramente questo è un rischio che invitiamo gli investitori a evitare quando i rendimenti sono in rialzo, ma i rendimenti in aumento dei Treasury saranno un asset molto utile in futuro; pertanto riteniamo che questa sia una buona notizia.

L'Europa e la BCE

Da un lato, questa potrebbe essere la previsione più semplice per noi, in quanto sarà molto difficile vedere la BCE allontanarsi dal suo tasso di deposito negativo di 50 pb nel 2022. È infatti necessaria una visione rialzista per vederli tornare al di sopra dello zero nell’intero prossimo ciclo, visione che sarà possibile solo il prossimo anno, non appena capiremo quanta inflazione attuale dell'Eurozona diventerà più radicata.

La previsione più complicata riguarda ciò che farà la BCE con i suoi due programmi di QE in corso, ossia il Pandemic Emergency Purchase Program (PEPP), che attualmente acquista mensilmente EUR 70 mld di debito sovrano, e il vecchio Asset Purchase Program (APP) con i suoi acquisti da EUR 20 mld al mese. Si potrebbe discutere se questi due programmi siano necessari, considerata la ripresa e i dati sull'inflazione, ma l'influenza di entrambi questi programmi sul mercato è significativa e il loro ritiro sarebbe uno shock negativo. Il problema è che il PEPP sarà completato ad aprile, anche se cedole e rimborsi continueranno a essere reinvestiti almeno durante tutto il 2022, ma un calo di EUR 70 mld al mese è probabilmente troppo per poter essere digerito dai mercati, in particolare a fronte dei rialzi dei rendimenti dei titoli di Stato in euro che prevediamo. Di conseguenza, riteniamo che la BCE aumenterà temporaneamente il programma APP e tenterà poi di disintossicare il mercato da questo incremento nel 2023. Secondo le nostre previsioni principali, il programma APP sarà incrementato a USD 50 mld al mese per evitare un inatteso inasprimento delle condizioni finanziarie.

Cosa significa questo per i rendimenti dei Bund decennali, che attualmente si trovano a 29 pb negativi? Nonostante la BCE più favorevole, la correlazione con i Treasury è troppo marcata e il mercato guarderà avanti verso la graduale eliminazione del QE entro la fine del prossimo anno, pertanto i Bund non sono immuni all'aumento delle curve di rendimento. Prevediamo che toccheranno lo 0,00% entro la fine del 2022, fornendo ancora una volta perdite per l'anno solare pari a circa il 3%. Come per i Treasury di cui sopra, pensiamo che questo rischio sia facilmente evitabile attraverso la costruzione del portafoglio, o di fatto attraverso la copertura, dove i costi del carry sono attualmente a livelli minimi.

Il Regno Unito e la BoE

Questa è forse la decisione più difficile, date le ulteriori preoccupazioni del Regno Unito per l'inflazione, le pressioni del mercato del lavoro, le criticità legate alla supply chain derivanti dalla Brexit e naturalmente il rischio politico apparentemente senza fine che ha avvolto il Regno Unito sin dalla sua decisione di lasciare l'UE.

Ciò premesso, la Bank of England ha continuato sulla linea delle indicazioni prospettiche eccessive, che alla fine dovranno essere di supporto. Ci aspettiamo un rialzo del tasso di base allo 0,25% nella riunione della BoE del 16 dicembre e altri tre aumenti di 25 pb nel 2022, che porteranno il tasso di base all'1,0% entro la fine dell'anno. Il QE si concluderà entro la fine di quest'anno, con una riserva di Gilt che si colloca a GBP 875 mld e una riserva di obbligazioni societarie a GBP 20 mld. La BoE ha chiarito che non appena i tassi di base arriveranno allo 0,50% non reinvestirà più cedole o rimborsi, ma ha anche dichiarato che all'1% comincerebbe a effettuare un sell-down del portafoglio di Gilt, che attualmente costituisce il 50% delle emissioni in circolazione di titoli convenzionali. A nostro avviso questa è un'indicazione prospettica poco utile che può pesare sui rendimenti dei Gilt non appena il tasso di base si avvicinerà a questo obiettivo dell'1%.

In base alle nostre previsioni per i Gilt ci aspettiamo ancora una volta risultati negativi, con il decennale che entro fine 2022 passerà dallo 0,99% all'1,40%. Anche in questo caso, tuttavia, si tratta di un rischio che può essere minimizzato attraverso la costruzione del portafoglio o coperto relativamente a poco prezzo attraverso interest rate swap altamente liquidi.

Gli spread creditizi potrebbero avere difficoltà nel primo semestre

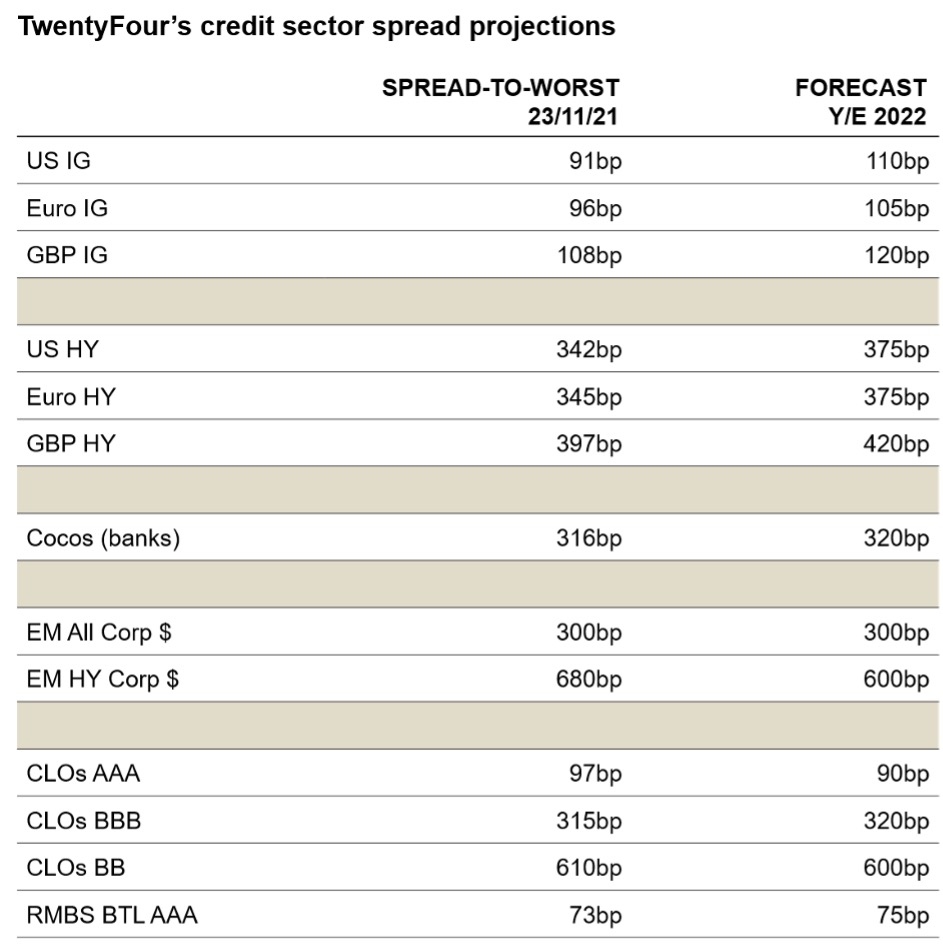

Dopo aver costruito le nostre curve prive di rischio, possiamo passare all'altro lato dello spettro di rischio e guardare ai mercati globali del credito. È difficile essere eccessivamente positivi sugli spread creditizi per il 2022, considerati alcuni dei rischi che i mercati si troveranno ad affrontare, soprattutto nella prima metà dell'anno. L'aumento dei rendimenti dei titoli di Stato, l'inasprimento delle condizioni finanziarie, il rallentamento della crescita e i timori di errori politici impongono un approccio prudente nei confronti del rischio. Nel complesso, la nostra previsione centrale delinea un modesto ampliamento degli spread nel corso dell’anno, ma questo è solo una parte della storia, in quanto pensiamo che la volatilità recupererà nel primo semestre, determinando un ampliamento degli spread superiore al livello che ci aspettiamo per la fine del 2022.

Proiezioni degli spread per il settore del credito di TwentyFours

Fonte: TwentyFour, novembre 2021

Vale la pena commentare l'andamento di alcuni settori. Riteniamo che qualsiasi tasso variabile vada preso in considerazione per il 2022 perché in questo modo si evita di essere esposti negativamente al rialzo delle curve dei rendimenti: le cedole, infatti, aumentano di pari passo con ogni incremento del tasso di base. I leveraged loans dovrebbero essere favoriti da questa situazione, così come tutto il mercato degli ABS europei. Per gli investitori che desiderano trarre vantaggio da entrambi questi settori, i CLO figurano tra i primi nella nostra prospettiva sulla performance, con i risultati migliori provenienti nella parte piu’ bassa nello spettro dei rating. I CLO BB potrebbero rendere intorno al 7% secondo la nostra previsione centrale, una percentuale costituita principalmente dall'alto livello di carry offerto.

I finanziari continuano a sembrarci un buon valore relativo e mentre a livello di indice la loro performance sarà limitata dalla duration in quanto le banche stanno fissando finanziamenti a più lunga scadenza, dovrebbero anche essere i beneficiari dei rialzi dei tassi e della buona performance dei titoli di credito. Vale la pena notare che i livelli di capitale delle banche probabilmente hanno raggiunto il picco e a nostro parere ora il capitale in eccesso comincerà a essere distribuito agli azionisti, ma questo è ancora un settore in cui gli investitori possono realizzare la propria cedola, soprattutto se mantengono le esposizioni più corte.

In cima alla nostra lista delle proiezioni sulla performance vi sono i titoli societari high yield dei mercati emergenti in valuta forte, ma con un prezioso avvertimento: la tempistica e la pazienza sono importanti e le nostre prospettive positive in questo settore si basano sul fatto che la Fed non resterà troppo indietro ed eviterà un inasprimento più aggressivo; pertanto non è un trade del primo trimestre. Inoltre, molto di ciò che accade in questo settore sarà legato al mercato immobiliare cinese. I titoli HY cinesi sono scambiati a spread di circa 2.000 pb e la volatilità è destinata a rimanere molto elevata a breve termine. Con spread a 680 bp oltre gli asset privi di rischio e un modesto inasprimento monetario, chi investirà con coraggio e con le giuste tempistiche nel segmento HY dei ME potrebbe mettere a segno una performance compresa tra il 5% e il 9%.

Strategia per il 2022

Inizialmente la nostra strategia è di cautela, mentre i mercati digeriscono le previsioni negative e gli ostacoli che abbiamo discusso. Evitare rischi indesiderati è stato un obiettivo importante nelle nostre ultime riunioni sull'asset allocation. In primo luogo, mantenere bassa la duration dei tassi è chiaramente la strada per evitare perdite nel caso in cui le nostre previsioni dovessero rivelarsi corrette. Idealmente questo dovrebbe avvenire attraverso la creazione del portafoglio, un risultato che può essere scomodo e difficile da raggiungere. A nostro avviso, dunque, è ragionevole coprire l'esposizione ai tassi ove appropriato, dato il costo relativamente basso e la nostra convinzione che le curve di rendimento siano orientate verso l'alto. Il controllo delle dimensioni è importante, in quanto una copertura dei tassi può rapidamente diventare la posizione dominante in un portafoglio. La nostra curva di copertura favorita sarebbe la sterlina, date le nostre previsioni per il mercato dei Gilt e anche il basso costo del carry. La curva dell'euro potrebbe essere una buona alternativa, ma a nostro avviso non è così convincente.

Venendo al credito, questo non è il momento per assumere un rischio eccessivo, in quanto gli spread sono bassi e molto probabilmente registreranno un moderato ampliamento. Di conseguenza, anche in questo caso mantenere corte le esposizioni avrebbe senso, concentrandosi su settori e società che hanno potere di determinazione dei prezzi e possono trarre vantaggio da innalzamenti dei rating. Ancora una volta un basso tasso di default vi sarà di supporto, pertanto avventurarsi nella parte bassa della curva di credito per ottenere rendimenti migliori dovrebbe essere gratificante, ma vogliamo anche beneficiare del roll-down, che a nostro avviso ha il più forte impatto nell'area da tre a cinque anni della curva di rendimento e contribuirà a proteggere da eventuali ampliamenti degli spread. Siamo dell'avviso che conseguire il rendimento del vostro portafoglio nella prima metà dell'anno sarebbe un buon risultato, e a quel punto, una volta ottenute maggiori informazioni, si potrà stabilire se sia sensato aumentare il rischio. Per fare tutto questo, tuttavia, i portafogli non possono essere interamente investiti in asset rischiosi o avere un basso livello di liquidità; pertanto mantenere un sano cuscinetto di liquidità per cercare di acquistare in fase di calo durante il ciclo avrebbe senso, se le nostre previsioni si dovessero rivelare corrette.

Nel complesso, se da un lato può esservi un ampio consenso sul fatto che il 2022 sarà un anno impegnativo, dall’altro riteniamo che ve ne sia molto poco in merito alla quantità di incognite che si presenteranno effettivamente, la più grande delle quali è proprio la quantità e la forma di inasprimento monetario in cui le banche centrali saranno impegnate, con una rincorsa aggressiva negativa per il rischio e un intervento insufficiente che metterebbe in discussione la loro credibilità. Si tratta davvero di un delicato equilibrio e la risposta l'avremo soltanto nel primo trimestre. A nostro avviso, i dati più significativi da seguire sono l'occupazione negli Stati Uniti e un calo potenzialmente rapido del tasso di disoccupazione che potrebbe prendere in contropiede la Fed. Questi dati sono diventati particolarmente difficili da prevedere dopo la pandemia, motivo per cui è necessario anticipare la prudenza.

Naturalmente riteniamo che l'attuazione di questa strategia non sia facile, a meno che non venga impiegata una gestione attiva e a condizione che i mandati siano sufficientemente flessibili; pertanto questa è un'opportunità per noi gestori attivi di dimostrare il nostro valore in condizioni difficili.

Ringrazio molto i nostri lettori e investitori di tutto il mondo per il loro incredibile e continuo sostegno. Apprezziamo sinceramente le vostre stimolanti domande e interazioni e vi terremo informati sugli eventi dei nostri mercati obbligazionari. Ci auguriamo che continuiate a trovare utili i nostri commenti.

Wealth Management – gestione attiva del vostro patrimonio

Ci affidate la gestione del vostro patrimonio e beneficiate della nostra ampia competenza in tema d’investimenti.

Vontobel Volt® – La vostra App per gli investimenti tematici

Scelga fino a 14 megatendenze in base alle sue convinzioni – monitorati dal rischio e gestiti attivamente dai nostri esperti.

derinet – La vostra guida nel mondo dei prodotti strutturati

derinet vi aiuterà a trovare la soluzione più adattaa voi nel mondo dei prodotti strutturati. Esplorate l'intera gamma dei nostri prodotti.

Avvertenze legali

La presente pubblicazione è stata creata da Bank Vontobel AG, Zurigo (Vontobel). Il documento non è espressamente destinato ai soggetti che, a causa della loro nazionalità o luogo di residenza, non possono accedere a tali informazioni in base alla legge locale. La presente pubblicazione costituisce materiale di marketing, è fornita solo a scopo informativo e non tiene conto delle esigenze, degli obiettivi di investimento o delle circostanze finanziarie del singolo. La pubblicazione non costituisce un’offerta, una sollecitazione o una raccomandazione a utilizzare il servizio Vontobel in essa descritto, ad acquistare o vendere titoli o altri strumenti finanziari o a partecipare a una strategia di investimento. Gli investimenti in prodotti e mercati finanziari espongono a vari rischi (ad esempio rischi di mercato, di valuta o di liquidità). Prima di prendere una decisione di investimento, gli investitori dovrebbero ottenere una consulenza dal loro consulente finanziario e fiscale riguardo ai rischi associati all’investimento e alla loro situazione personale. Il contenuto, la portata e i prezzi dei servizi e dei prodotti descritti nella presente pubblicazione sono disciplinati esclusivamente dall’accordo concluso con il singolo investitore.

Le informazioni e/o i documenti presenti su questo sito rientrano nella classificazione di materiale di marketing ai sensi dell’art. 68 della LSerFi svizzera e hanno scopo puramente informativo. In merito ai summenzionati prodotti finanziari saremo lieti di fornirvi, in qualsiasi momento e gratuitamente, ulteriori documenti come la scheda informativa di base o il prospetto. I prodotti, i servizi, le informazioni e/o i documenti offerti su questo sito potrebbero non essere accessibili a persone residenti in determinati Paesi. Vi preghiamo di prestare attenzione alle restrizioni alla vendita vigenti per i relativi prodotti o servizi.

© Vontobel Holding AG 2021. Tutti i diritti riservati.