Renditen neu entdecken

Entdecken Sie eine Welt krisenerprobter Ertragsquellen

Die Finanzmärkte sind effizient darin, wirtschaftliche Entwicklungen vorwegzunehmen und einzupreisen. Sie sind weniger gut darin, Unsicherheiten nüchtern zu betrachten. Das zeigt sich besonders dann, wenn die Achsen der Welt in Bewegung geraten. Die letzten Jahre waren diesbezüglich ereignisreich – die Pandemie, Kriege, geopolitische Spannungen, eine sich abzeichnende KI-Revolution: emotionale Anleger befeuerten das Auf und Ab der Märkte. Wie verteidigen Anleger in dieser Zeit die Ertragskraft ihres Portfolios?

Zum Beispiel, indem sie sich aktiv dafür einsetzen, die Vor- und Nachteile von Assetklassen, Investment-Stilen und Marktregionen in Balance zu bringen.

Zeit, die Quellen von Erträgen neu zu entdecken

Im aktuellen dynamischen Zinsumfeld bieten Dividenden eine Möglichkeit, Kursgewinne oder Verluste um einen besser planbaren Geldzufluss zu ergänzen.

Dividenden

Seit den Leitzinserhöhungen bieten insbesondere Staatsanleihen wieder attraktivere Risiko-Rendite-Verhältnisse.

Income

Verlangsamt sich das Wirtschaftswachstum, gewinnen die schützenden Eigenschaften von Qualitätstiteln häufig an Attraktivität.

Qualität

Schöne neue Welt

Seit der Finanzkrise 2008 kennen Investoren nur ein Marktumfeld – geprägt von niedrigen Zinsen und einer lockeren Geldpolitik. Ein Blick auf die Jahrzehnte davor zeigt jedoch, dass dieses stabile Umfeld keineswegs einen «Normalzustand» der Finanzmärkte widerspiegelte. Ganz im Gegenteil.

Auch zwischen 1970 und 2000 lag der Leitzins der US-Notenbank Fed grösstenteils um die fünf Prozent. Anleger mussten ein langanhaltendes Hochzinsumfeld meistern, das von einer polarisierten Weltordnung und bis in die Neunzigerjahre von geopolitischen Spannungen auf globaler Ebene geprägt war.

Obwohl die Einflussfaktoren dieser Jahrzehnte nicht mit den heutigen vergleichbar sein mögen, weist die Marktdynamik im Hochzinsumfeld gewisse Parallelen auf. Dies bietet nicht nur Gesprächsstoff für Wirtschaftshistoriker, sondern auch Anlegern die Möglichkeit, neue Renditechancen in altbekannten Anlageklassen wiederzuentdecken.

Der neue Blick auf alte Bekannte

Dividendenanlagen

Als «Evergreen» mit defensiven Eigenschaften standen Dividendenanlagen bei den Rekordrallys grosser Indizes in den vergangenen Jahren weniger im Fokus der Anleger. Mit den steilen Leitzinserhöhungen der Notenbanken wendete sich das Blatt.

Im aktuellen dynamischen Zinsumfeld stellen Dividendentitel eine Möglichkeit dar, Kursgewinne (oder Verluste) um einen besser planbaren Geldzufluss zu ergänzen. Unternehmen, die regelmässig Dividenden ausschütten, erwirtschaften oft auch stabilere Erträge. Diese Eigenschaft kann dazu beitragen, in einem Bärenmarkt mögliche Verluste abzufedern. Mehr dazu finden Sie in unserem Artikel: Was genau ist eine Dividende – und worauf sollten Anleger achten?

Dividendenanlagen

Als «Evergreen» mit defensiven Eigenschaften standen Dividendenanlagen bei den Rekordrallys grosser Indizes in den vergangenen Jahren weniger im Fokus der Anleger. Mit den steilen Leitzinserhöhungen der Notenbanken wendete sich das Blatt.

Im aktuellen dynamischen Zinsumfeld stellen Dividendentitel eine Möglichkeit dar, Kursgewinne (oder Verluste) um einen besser planbaren Geldzufluss zu ergänzen. Unternehmen, die regelmässig Dividenden ausschütten, erwirtschaften oft auch stabilere Erträge. Diese Eigenschaft kann dazu beitragen, in einem Bärenmarkt mögliche Verluste abzufedern. Mehr dazu finden Sie in unserem Artikel: Was genau ist eine Dividende – und worauf sollten Anleger achten?

Income

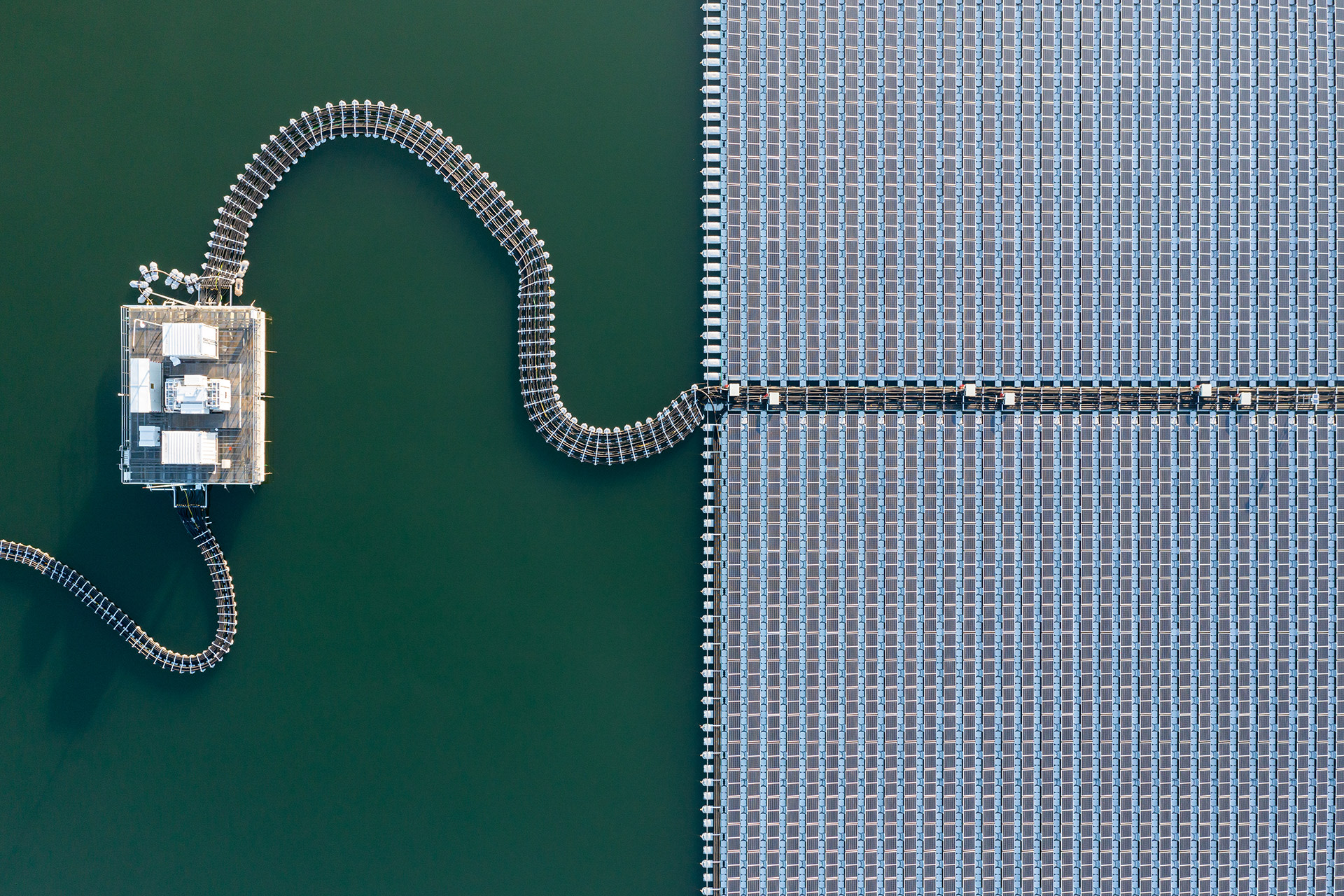

Niedrige Leitzinsen beeinflussten lange Zeit die Erträge vieler Anleihen. Wer attraktive Renditen suchte, musste den sicheren Hafen von Staatsanleihen verlassen oder das Risiko langer Laufzeiten in Kauf nehmen. Mit den Leitzinserhöhungen hat sich der Markt für Anleihen gedreht.

Insbesondere Staatsanleihen bieten wieder attraktivere Risiko-Rendite-Verhältnisse. Wer sie jetzt im Portfolio hat, kann aber nicht nur die heutigen (hohen) Renditen auf viele Jahre hinaus fixieren. Gut möglich, dass das Interesse an diesen Anleihen zusätzlich wächst, sobald die Notenbanken ihre Zinsen senken. In diesem Fall würden auch ihre Preise steigen – und Besitzer von Anliehen könnten zusätzlich einen Kursgewinn verbuchen. Eine Zinserhöhung der Notenbanken gilt derzeit zwar als unwahrscheinlich, sollte aber bei der Risikoabwägung eines Investments in Income-Anlagen berücksichtigt werden.

Income

Niedrige Leitzinsen beeinflussten lange Zeit die Erträge vieler Anleihen. Wer attraktive Renditen suchte, musste den sicheren Hafen von Staatsanleihen verlassen oder das Risiko langer Laufzeiten in Kauf nehmen. Mit den Leitzinserhöhungen hat sich der Markt für Anleihen gedreht.

Insbesondere Staatsanleihen bieten wieder attraktivere Risiko-Rendite-Verhältnisse. Wer sie jetzt im Portfolio hat, kann aber nicht nur die heutigen (hohen) Renditen auf viele Jahre hinaus fixieren. Gut möglich, dass das Interesse an diesen Anleihen zusätzlich wächst, sobald die Notenbanken ihre Zinsen senken. In diesem Fall würden auch ihre Preise steigen – und Besitzer von Anliehen könnten zusätzlich einen Kursgewinn verbuchen. Eine Zinserhöhung der Notenbanken gilt derzeit zwar als unwahrscheinlich, sollte aber bei der Risikoabwägung eines Investments in Income-Anlagen berücksichtigt werden.

Qualitätstitel

Wer zuletzt im Sog der KI-getriebenen Tech-Aktien nach den Sternen griff, war vermutlich eher auf Wachstumstitel (Growth-Aktien) fokussiert. Qualitätstitel gehörten weniger zum favorisierten Investmentstil. Nun, da die Zinserhöhungen der Zentralbanken ihre Wirkung entfalten, könnte sich das Blatt wenden.

Verlangsamt sich das Wirtschaftswachstum, gewinnen die schützenden Eigenschaften dieser oft grossen und stabilen Unternehmen wieder an Attraktivität. Diese sogenannten Qualitätsunternehmen zeichnen sich in der Regel dadurch aus, dass sie über die Finanzkraft verfügen, um langfristig investieren zu können. Eine im Laufe der Zeit stabile Geschäftsentwicklung begünstigt die Rentabilität. Deshalb wirken sich kurz- bis mittelfristige Entwicklungen weniger stark auf ihre Bewertung aus, was dem Portfolio eine gewisse Widerstandsfähigkeit verleiht. Umgekehrt können Qualitätstitel in Zeiten zunehmenden Wirtschaftswachstums beispielsweise hinter Wachstumstiteln zurückbleiben und unabhängig davon an Wert verlieren. Viele Qualitätstitel finden sich häufig in der Schweiz und in den USA.

Qualitätsanlagen

Wer zuletzt im Sog der KI-getriebenen Tech-Aktien nach den Sternen griff, war vermutlich eher auf Wachstumstitel (Growth-Aktien) fokussiert. Qualitätstitel gehörten weniger zum favorisierten Investmentstil. Nun, da die Zinserhöhungen der Zentralbanken ihre Wirkung entfalten, könnte sich das Blatt wenden.

Verlangsamt sich das Wirtschaftswachstum, gewinnen die schützenden Eigenschaften dieser oft grossen und stabilen Unternehmen wieder an Attraktivität. Diese sogenannten Qualitätsunternehmen zeichnen sich in der Regel dadurch aus, dass sie über die Finanzkraft verfügen, um langfristig investieren zu können. Eine im Laufe der Zeit stabile Geschäftsentwicklung begünstigt die Rentabilität. Deshalb wirken sich kurz- bis mittelfristige Entwicklungen weniger stark auf ihre Bewertung aus, was dem Portfolio eine gewisse Widerstandsfähigkeit verleiht. Viele Qualitätstitel finden sich häufig in der Schweiz und in den USA.